社会保険労務士 石川 利人(トシヒト)のホームページへようこそ!!社会保険労務士は、労働・社会保険の手続きなどを業とする士業です。

☎078-224-4782

〒651-1223 兵庫県神戸市北区桂木3丁目5番地の13

高年齢者に係る施策についてHEADLINE

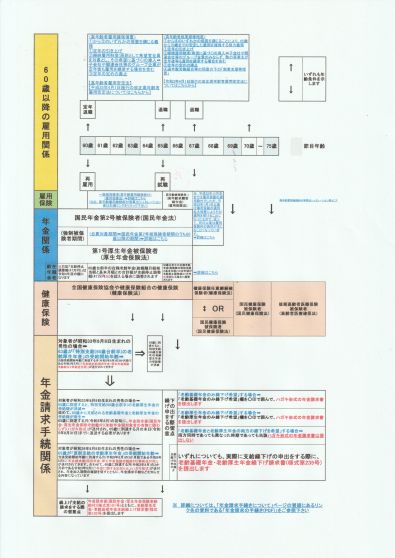

【60歳以降の雇用関係及び労働・社会保険関係について】

(なお、PDF資料の中の下線部分をリンクするには、当該欄の左端をクリックして下さい。なお、上記PDF資料の中でリンクしている資料のうち弊職が作成したもの以外はすべて厚生労働省ホームページより引用したものです)(Excelはこちらから)

※ 厚生労働省雇用環境・均等局が実施する研究会のひとつである「今後の仕事と育児・介護両立支援に関する研究会」(令和5年5月15日開催の第7回)において配布された「介護保険制度について」とする参考資料1が公開されています。介護保険制度全般がコンバクトにまとめられています。ご参考になさって下さい。

・高年齢者雇用安定法により、定年の定めは60歳を下回ることができないことになっています。また、65歳未満の定年の定めをしている事業主については、65歳までの雇用を確保するよう、「高年齢者雇用確保措置」のうちいずれかの措置を導入する義務が課せられています。

・そして、平成24年の同法改正(平成25年4月1日施行)では、「高年齢者雇用確保措置」の中の「継続雇用制度」の対象となる高年齢者について、その事業主が労使協定により定める基準により限定できる仕組みそのものがが廃止されました。ただし、当該基準を利用できる12年間(平成25年4月1日から令和7年3月31日まで)の「経過措置」※1が施され、その対象は60歳台前半の特別支給の老齢厚生年金(報酬比例部分)の受給開始年齢に到達した以降の高年齢者※2とされています。

・また、「継続雇用制度」の対象者を雇用する企業の範囲を子会社や関連会社といったグループ企業にまで拡大されました。

※1 平成24年度までに、労使協定により「継続雇用制度」の対象者を限定する基準を定めていた事業主は「経過措置」として、60歳台前半の特別支給の老齢厚生年金(報酬比例部分)の支給開始年齢以上の年齢の者について「継続雇用制度」の対象者を限定する基準を定めることが認められていますが、その経過措置は令和7年3月31日をもって終了します。 そのため、同年4月1日以後は、「高年齢者雇用確保措置」として、以下のいずれかの措置を講じる必要があります。

・ 定年制の廃止

・ 65歳までの定年の引き上げ

・ 希望者全員の65歳までの継続雇用制度の導入

※2 詳細については、こちら(Excel)からどうぞ。

※ 厚生労働省ホームページより引用

<高年齢者就業確保措置>

・令和2年の同法改正(令和3年4月1日施行)では、

① 70 歳までの定年の引上げ

② 定年制の廃止

③ 70 歳までの継続雇用制度の導入(特殊関係事業主、いわゆるグループ企業に加えて、他の事業主によるものを含む)

④ 70 歳まで継続的に業務委託契約(フリーランス契約も含む)を締結する制度の導入

⑤ 70 歳まで継続的に以下の事業に従事できる制度の導入

a.事業主が自ら実施する社会貢献事業

b.事業主が委託、出資(資金提供)等する団体が行う社会貢献事業

(④⑤を「創業等支援措置」※1と言います)

のいずれかの措置を講ずるよう努力義務が課せられています。

※1 当該措置が労災保険の「特別加入制度」の対象(令和3年4月1日から)となっています。

参考までに、

令和3年4月1日からは➡当該措置以外に、芸能関係作業従事者、アニメーション制作作業従事者及び柔道整復師

令和3年9月1日からは➡自転車を使用して貨物運送事業を行う者及び ITフリーランス

令和4年4月1日からは➡あん摩マッサージ指圧師、はり師及びきゅう師

令和4年7月1日からは➡歯科技工士

それぞれが当該対象に加えられています。なお、下線の者は「特定作業従事者」に、それら以外の者は「一人親方その他の自営業者」に位置付けられています。

※ 令和6年度において、労災保険の料率が変更され、労災保険料率、労務費率及び第2種特別加入保険料率が一部改定されています。厚生労働省ホームページより引用しました「労災保険の料率が変わります」とするリーフレットをご参照下さい。その中で、3.第2種特別加入保険料率の改定では、労働者災害補償保険法(労災保険法)施行規則第46条の17第1号から第11号までの事業については労災保険法第33条第3号(厚生労働省令(つまり、施行規則のこと)で定める種類の事業を労働者を使用しないで行うことを常態とする者)で規定された事業を指し、同施行規則第46条の18第1号から第8号までの作業については労災保険法第33条第5号(厚生労働省令(同)で定める種類の作業に従事する者)で規定された作業を指します。

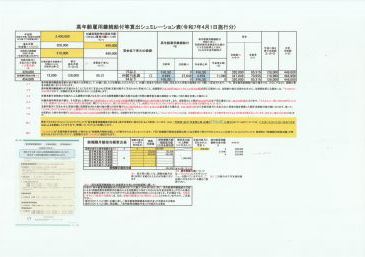

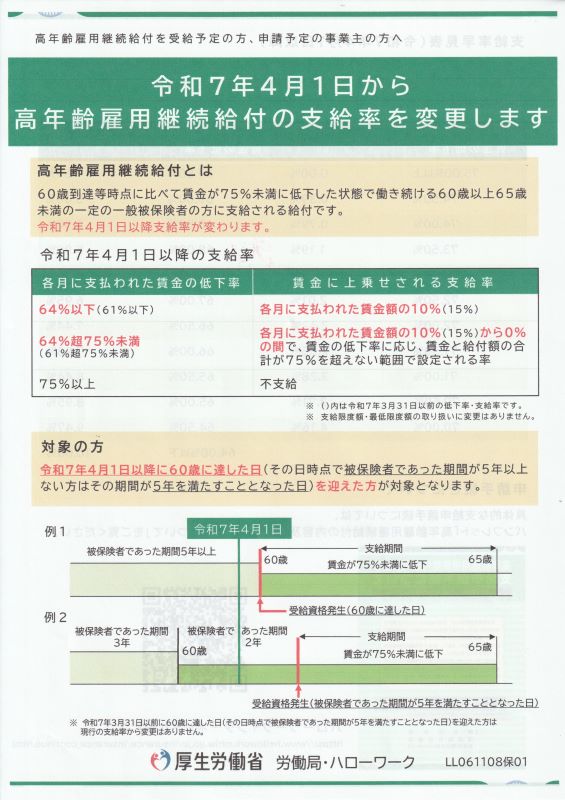

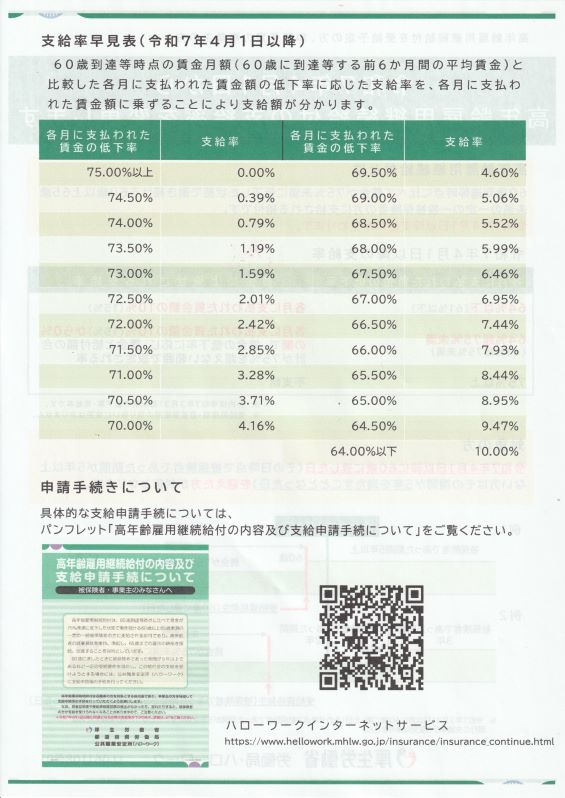

<高年齢雇用継続給付について>

雇用保険の被保険者期間(正確には、「算定基礎期間に相当する期間(高年齢雇用継続基本給付金の場合)※2」)が5年以上ある60歳以上65歳未満の被保険者に対して、当該給付金の支給対象月の賃金額が60歳到達時又は60歳到達後に当該期間が5年以上となった時のものの75%未満となった者を対象に、当該賃金額の最大15%(なお、当該支給率は10%へ縮小されます(令和7年4月1日施行)➨下記図「令和7年4月1日から高年齢雇用継続給付の支給率を変更します」(PDF添付)をご参照下さい)に相当する額が雇用保険から支払われるものです。

※2 「算定基礎期間」とは、被保険者であった期間、つまり同一の事業主の適用事業に被保険者として雇用された日から離職した日までの期間のことを言います。基本手当の所定給付日数を決定するための基礎となる期間のことです。そして、高年齢雇用継続基本給付金の場合には、60歳に達した日(60歳の誕生日の前日)又は60歳に達した日後に当該期間が5年以上となった日の属する月における60歳に達した日に応当する日を離職した日とみなし、当該離職したとみなす日を起点に遡って5年以上あるかを算定することになります。そして、当該日を離職した日とみなして算定する賃金日額のことを「みなし賃金日額」と言います。当該「みなし賃金日額」に30を乗じて得た額と支給対象月の賃金額を比較して後者の賃金額が前者の額に比し75%未満となった場合に算定されるのが「高年齢雇用継続基本給付金」となります。

また、「高年齢再就職給付金」というものがあり、これは一旦離職(60歳の前後を問わず、受給資格に係る離職した日において「算定基礎期間(高年齢再就職給付金の場合)」が5年以上必要となります)し60歳に達した日以後に再就職して雇用保険の被保険者となった場合に支給されるものです。そして、当該再就職日の前日において、基本手当の支給残日数が100日以上あれば、当該再就職日の属する月から当該再就職日の翌日から起算して1(支給残日数が200日以上あれば、2)年を経過する日の属する月(ただし、65歳に達する日の属する月までが限度)までの間、高年齢雇用継続基本給付金と同様の方法で支給されることになります。当該給付金の場合は、受給資格に基づく基本手当を既に受給していることから、基本手当日額の算定基礎となる「賃金日額」も既に算定されていますので、「高年齢雇用継続基本給付金」で言う「みなし賃金日額」は使いません。

参考までに、<高年齢雇用継続給付等算出シュミレーション表(下記画像ご参照下さい)(Excelはこちらから)>を作成してみましたので、ご活用いただければ幸いです。「高年齢雇用継続給付」を受給した上で、さらに65歳未満の「在職老齢年金」の受給権者で厚生年金保険の被保険者である場合には、「在職老齢年金制度」の仕組みによる年金の支給停止に加えて、老齢厚生年金についてはさらに最大で標準報酬月額の6%(令和7年4月1日からは原則として、4%)に相当

する額が支給停止されることになります。なお、前記しましたように、「高年齢雇用継続給付」の支給率が令和7年度から縮小される予定ですので、縮小後の支給率10%(最大)を基にした<高年齢雇用継続給付等算出シュミレーション表>も合わせて作成していますので、ご活用下さい。

※ 厚生労働省ホームページより引用

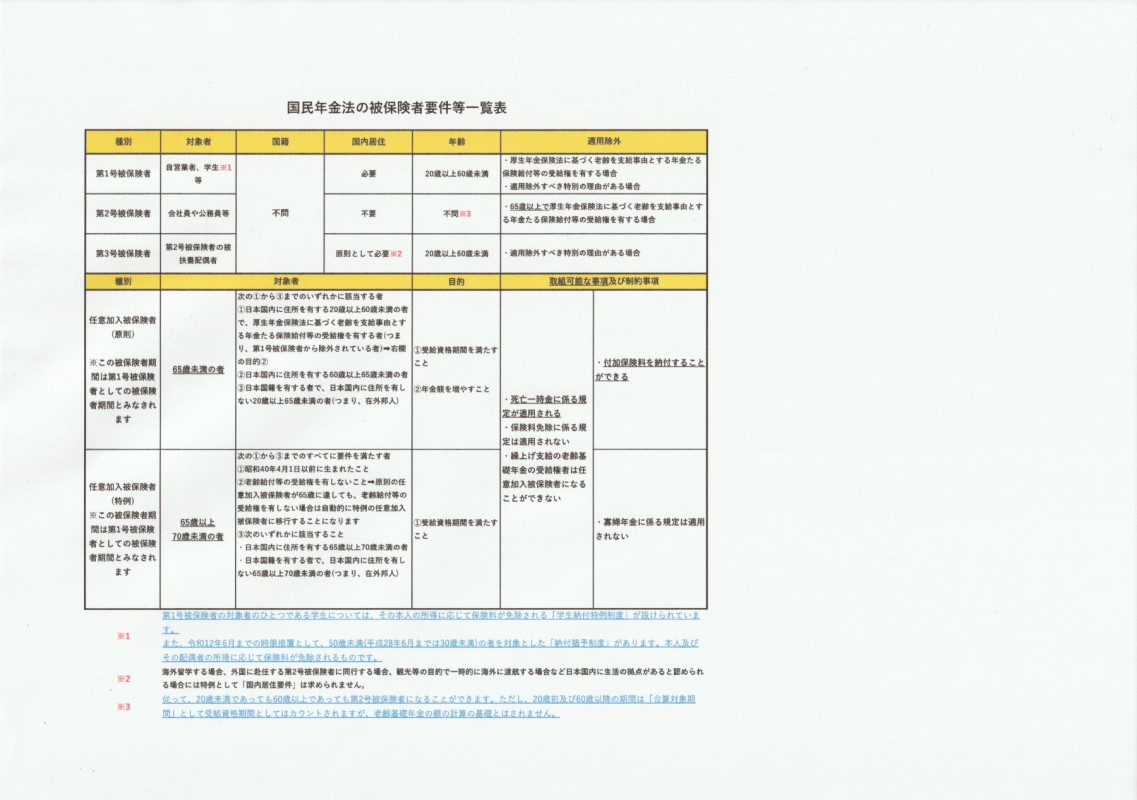

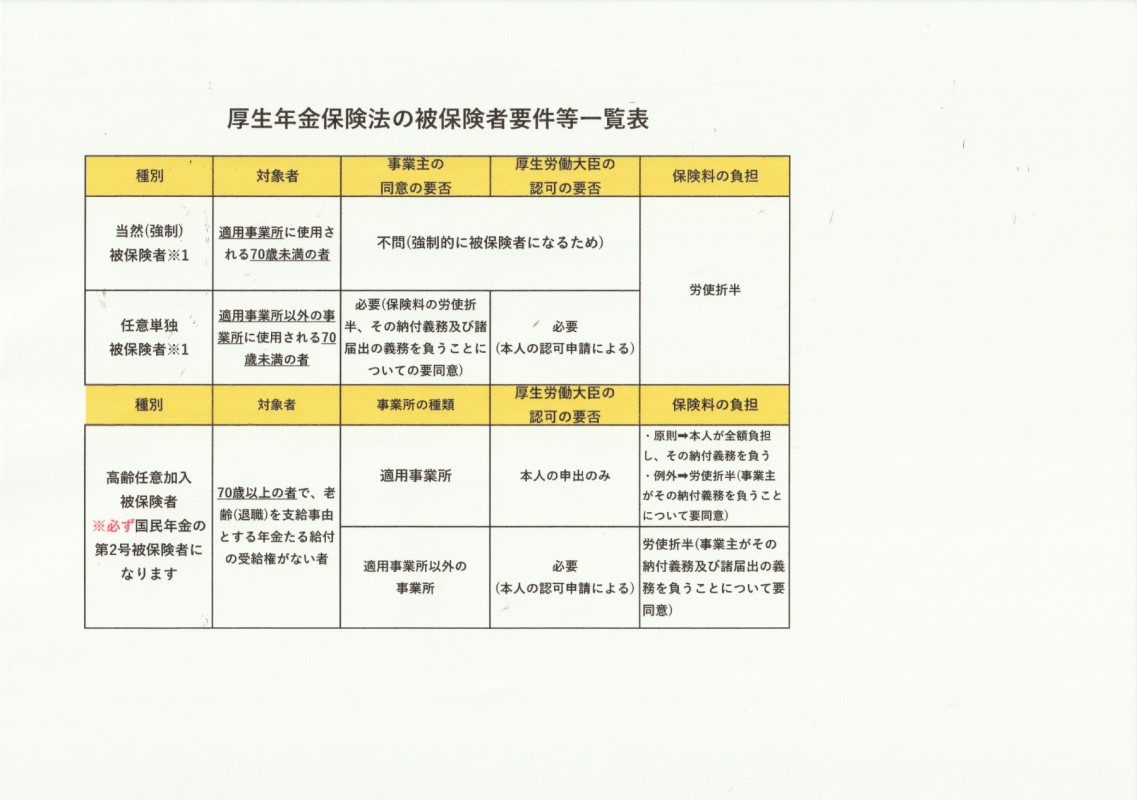

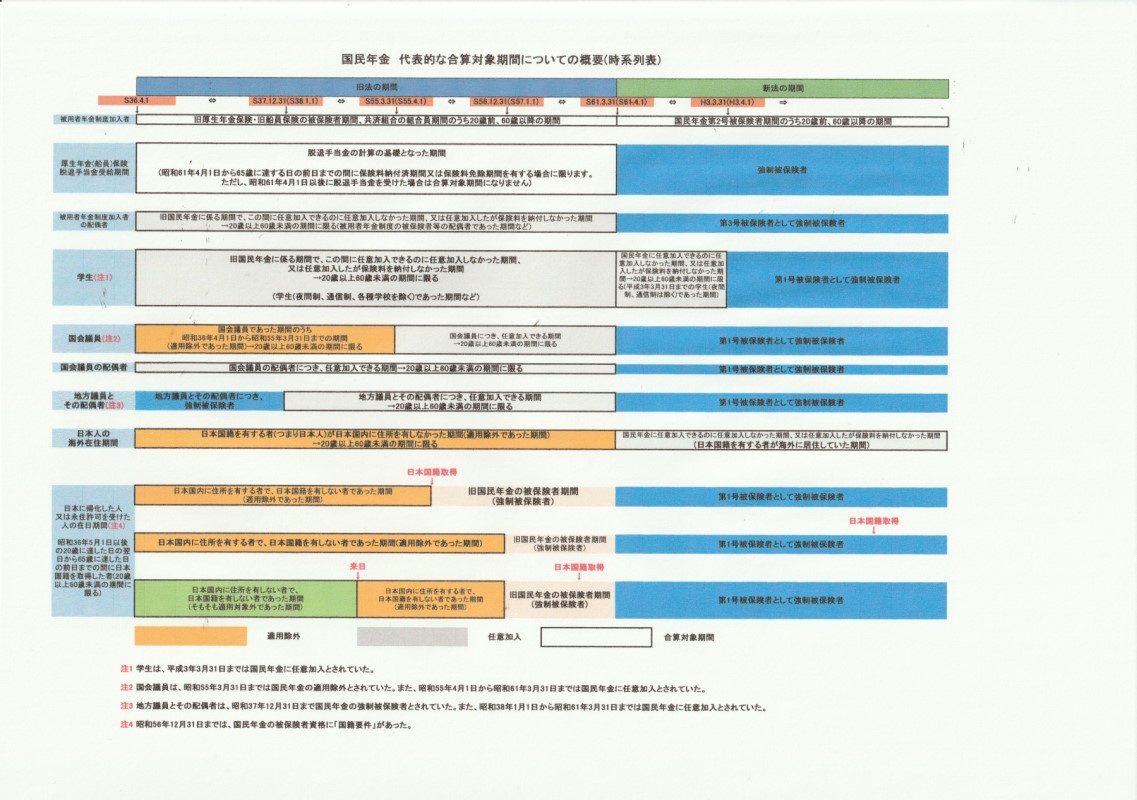

<国民年金法及び厚生年金保険法の被保険者の資格要件、老齢基礎年金等の支給要件及びその中の受給資格期間(合算対象期間を含む)、3階部分に当たる確定拠出年金等の仕組み(法改正事項を含む)や掛金などについて>

高年齢者の皆様においては、定年退職後は完全にリタイアされる場合、あるいは「継続雇用制度」などを利用してその後も働き続ける場合など様々な生き方があろうと思います。そんな時に、ご自身の労働・社会保険はどうなるのか、年金を間違いなく支給してもらえるのか、それが可能だとしても年金請求はいつ行えばいいのだろうか、そもそも老齢基礎(厚生)年金の支給要件はどうなっているのか、さらに、人生百年時代だと言われ、長い老後生活をつづかなく過ごすために年金以外に生活の糧になるものにどんなものがあるのだろうかなどなど様々な疑問や不安を抱いていらっしゃることと想像されます。そんな疑問や不安を少しでも解消できるよう、この場を使って情報提供させていただこうと思います。残念ながらすべてを網羅することはできず断片的ではありますが、ポイントとなる部分につき、図表等交えながらお伝えできればと思います。

「高年齢者雇用安定法」における「高年齢雇用確保措置」及び「高年齢就業確保措置」、さらには雇用保険の「高年齢雇用継続給付」については前述した通りですが、それら以外に、

● 現状、ご自身は一体、国民年金法及び厚生年金保険法の中でどの種別の被保険者に位置付けられているのか?また、年金を受給するために必要な受給資格期間を満たすために、あるいは年金額を増やすためにまだまだ被保険者として留まりたいといったご希望があるかもしれません。ご自身の年齢とも照らし合わせながら、先ずは下図をもって確認してみて下さい。

● 国民年金法であれば、第2号被保険者として民間企業などで働く場合、年齢面では制限がありません。ただし、65歳以上で厚生年金保険法に基づく老齢を支給事由とする年金たる保険給付等の受給権を取得した場合には、その時点で当該被保険者としての資格を喪失します。また、そもそも年金を受給するための受給資格期間を満たせない場合には、加入要件を満たすことで最大70歳まで「特例の任意加入被保険者」になることで、年金受給に繋げることができます。

厚生年金保険法であれば、70歳以上で、老齢(退職)を支給事由とする年金たる給付の受給権を取得するまで「高齢任意加入被保険者」としての資格で民間企業などで働き続けることもできます。

なお、「国民年金法であれば、第2号被保険者として民間企業などで働く場合、年齢面では制限がありません」と前述しましたが、第2号被保険者であっても老齢基礎年金の年金額の計算の基礎とすることができるのは20歳以上60歳までであり、20歳未満及び60歳以降については、その間は「合算対象期間(下図をご参照下さい)」として扱われ、受給資格期間としてカウントされるだけになります。ご留意下さい。ただし、老齢厚生年金については、20歳未満であっても60歳以降であっても、第2号被保険者として働いた期間分は年金額に反映されることになります。

● ここで改めて、老齢基礎年金及び老齢厚生年金の支給要件について述べてみたいと思います。

・老齢基礎年金

① 保険料納付済期間又は保険料免除期間(学生納付特例制度及び納付特例制度による期間は除く)※3があること。つまり、老齢基礎年金の額の計算の基礎とする期間が1か月以上必要だということです。

② 保険料納付済期間と保険料免除期間とを合算した期間が10年以上(平成29年8月1日以後の要件で、それまでは25年以上とされていました)あること、つまり、これが「受給資格期間」と言われるものです。また、この原則の10年以上という要件を満たせない場合には、特例として、保険料納付済期間、保険料免除期間及び合算対象期間を合算した期間が10年以上あれば、受給資格期間を満たせることになります。なお、学生納付特例制度又は納付特例制度による期間、さらには、前述しましたように合算対象期間は受給資格期間には算入できますが、老齢基礎年金の額の計算の基礎とすることはできません。

③ 65歳に達したこと。

※3 保険料免除期間の場合、法定免除(障害基礎(厚生)年金(障害等級1級又は2級である者に限る)等の受給権者や生活保護法による生活扶助を受けている者などが該当します)、申請全額免除及び申請保険料一部免除(3/4免除、半額免除及び1/4免除)いずれについても、当該期間の受給資格期間への算入はもちろんのこと、老齢基礎年金の額への反映(反映割合は順に、1/2・1/2・5/8・3/4・7/8)もあるからです。

・特別支給(60歳台前半)の老齢厚生年金

① 60歳以上であること。

② 1年以上の厚生年金保険の被保険者期間があること。

③ 老齢基礎年金の受給資格期間(10年以上)を満たすこと。

・原則(65歳から)の老齢厚生年金

① 65歳以上であること。

② 1か月以上の厚生年金保険の被保険者期間があること。

③ 老齢基礎年金の受給資格期間(10年以上)を満たすこと。

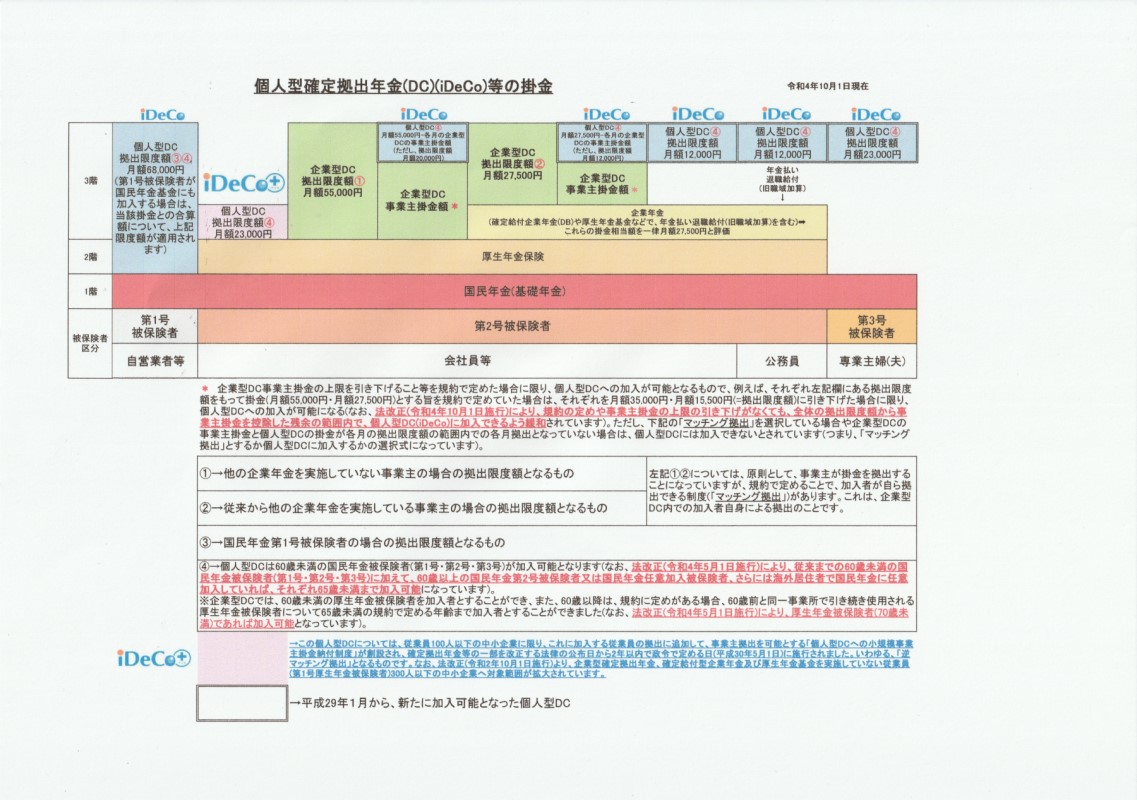

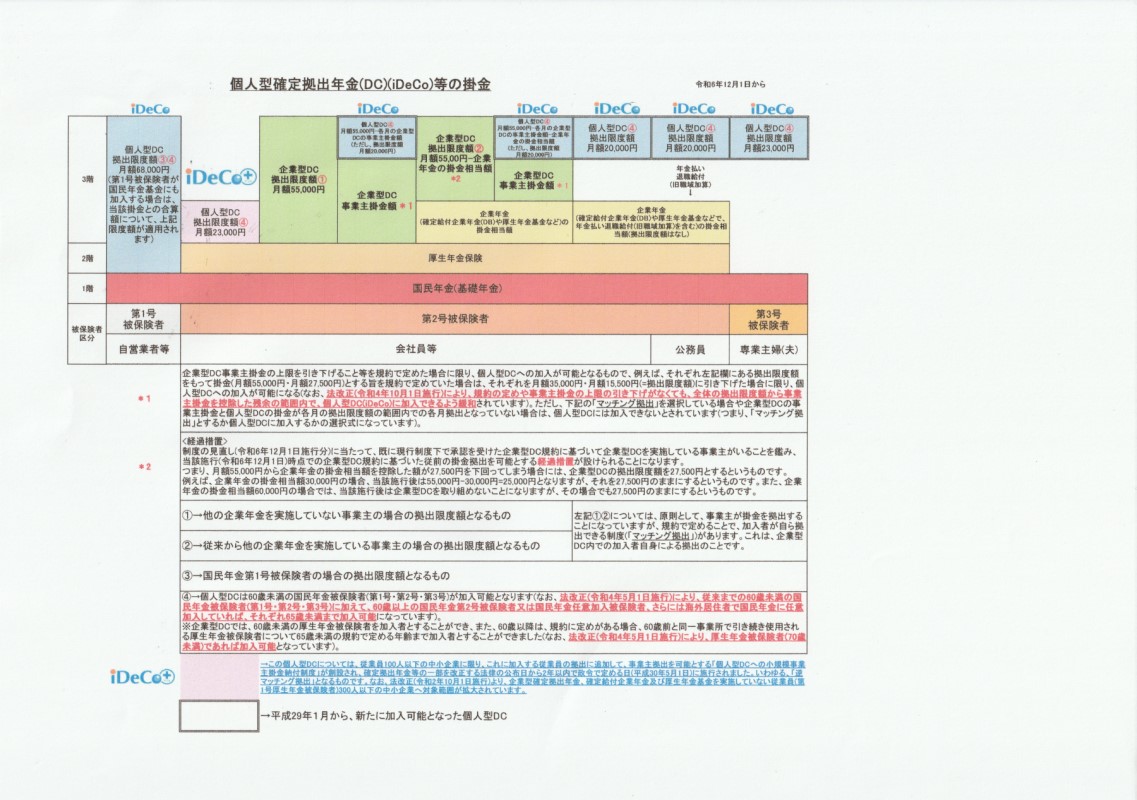

● 個人型(企業型)確定拠出年金(DC)などについて

先ずは、下図(令和4年10月1日現在)をご参照下さい。

わが国の年金制度の体系としては、上図にあるように1階部分である国民年金(基礎年金)、2階部分である厚生年金保険、そしてさらに3階部分である企業年金という構造になっています。企業年金には、主なものとして確定給付企業年金(DB)、厚生年金基金、そして確定拠出年金(DC)(個人型確定拠出年金(iDeCo)と企業型確定拠出年金)があります。それぞれの内容は極めて複雑になっており、その詳細な説明はここでは割愛させていただき、それは数多く発刊されている市販の書籍に譲ることとし、ここではその概要に留め上図をもってご確認いただければ助かります。

「貯蓄から投資へ」と、政府も音頭をとり盛んに推奨しているようです。iDeCoやNISA(少額投資非課税制度)といった名称をメディアを通じて毎日のように見聞きしています。

※ 厚生労働省ホームページには、「確定拠出年金制度の概要」として特設ページが公開されています。

※ また、令和2年6月5日公布の「年金制度の機能強化のための国民年金法等の一部を改正する法律」が順次施行され、確定拠出年金についても大幅な改正がなされています。その概要と施行スケジュールが厚生労働省ホームページにおいて「令和2(2020)年改正の施行について」としてPDF資料が公開されています。改正の内容については、上図の中でも一部言及しています。ご確認下さい。

※ さらに、「令和2(2020)年の制度改正」として、それらを網羅したものが厚生労働省ホームページにおいて特設ページとして公開されています。ご確認下さい。PDF資料はこちらからどうぞ。

※ なお、「令和2(2020)年制度改正」ではさらに、企業型確定拠出年金及び個人型確定拠出年金の拠出限度額に企業年金の掛金相当額を反映する仕組みが設けられることになります。現行制度では企業年金の掛金相当額を一律27,500円と評価する形でしたが、改正(令和6年12月1日施行)後は企業年金の実際の掛金相当額を反映する方式に移行することになります。従って、企業年金の掛金相当額によって、企業型確定拠出年金の拠出できる額が左右されることになります。企業型確定拠出年金の事業主掛金額と企業年金の掛金相当額によって、個人型確定拠出年金の拠出できる額が同じく左右されることになります。さらには、個人型確定拠出年金の最低拠出額である5,000円を下回って掛金そのものを拠出できなくなるおそれも生じます。ご留意下さい。その改正事項を含んだものを下図(令和6年12月1日から)にしました。ご確認下さい。

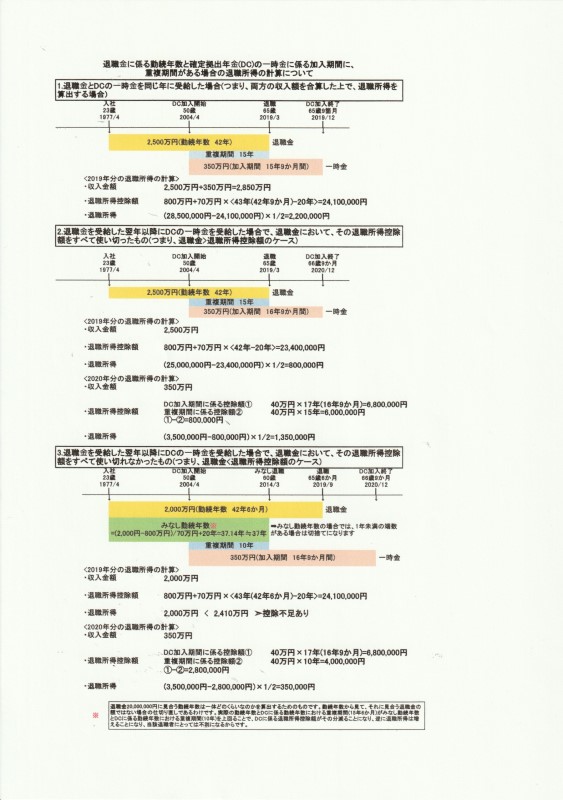

● 退職⾦に係る勤続年数と確定拠出年⾦(DC)の⼀時⾦に係る加入期間に、重複期間がある場合の退職所得の計算について

さらに一歩進んで、ここでは実際に確定拠出年金(DC)が支払われた場合でそれが一時金である場合の退職所得の計算方法について解説したいと思います。年金で支払われることを選択する場合や、年金と一時金との併用を選択する場合もあると思いますが、ここでは一時金のみの場合を考えてみたいと思います。なお、年金の場合であれば、所得税の確定申告において、「公的年金等」という表現で「等」の中には、確定拠出年金等も当然含まれますので、それらを合算した「公的年金等収入金額」を算出し、さらに「公的年金等控除額」を差し引くことで比較的簡易に雑所得を算定することができるかと思います。参考までに、国税庁のホームページにある「公的年金等の課税関係」とする特設ページをご参照下さい。

さて、本題ですが、その前に、退職所得の算出方法について、基本的なところを押さえたいと思います。

・退職所得の金額は原則として、次のように計算します。

(収入金額(源泉徴収される前の金額)※4-退職所得控除額※5)×1/2=退職所得の金額

※4 収入金額としては、3種類に区別されています。

・一般退職手当等

・特定役員退職手当等➡「役員等(法人の取締役等、国会議員及び地方公共団体の議会の議員並びに国家公務員及び地方公務員)勤続年数が5年以下である人が支払を受ける退職手当等のうちその役員等勤続年数に対応する退職手当等として支払を受けるもの」(国税庁ホームページ内タックスアンサー「No.1420退職金を受け取ったとき(退職所得)」から引用)とされています。上記計算式の2分の1計算の適用はありません。

・短期退職手当等(令和4年1月から施行)➡「短期勤続年数(役員等以外の者として勤務した期間により計算した勤続年数が5年以下であるもの)に対応する退職手当等として支払を受けるものであって、特定役員退職手当等に該当しないもの」(同)とされています。「退職金の額から退職所得控除額を差し引いた額の内300万円を超える部分については、上記計算式の2分の1計算の適用はありません」(同)とされています。詳細については、国税庁ホームページより引用した「短期退職手当等Q&A」にある[Q1]をご参照下さい。

(事例)

短期退職手当等の支給額 700万円 勤続年数5年 の場合

・700万円-(40万円×5)=500万円➡退職所得控除額を差し引いた後の額

・上記500万円>300万円

・300万円までの部分の退職所得➡1/2計算の適用により、300万円×1/2=150万円

・300万円超の部分➡<700万円-(300万円+退職所得控除額200万円)>=200万円

・よって、最終的な退職所得は、150万円+200万円=350万円

※5 退職所得控除額の算式

| 勤続年数=A | 退職所得控除額 |

|---|---|

| 20年以下 | 400,000円 × A (800,000円に満たない場合には、800,000円) |

| 20年超 | 8,000,000円+700,000円×(A-20年) |

下図をご覧下さい。3通りの方法での計算事例を示しました。

・1.については、同年中に「退職金」と「確定拠出年金(DC)の一時金」の支給があった場合、2.については「退職金」が支給された翌年に「DCの一時金」が支給された場合で、「退職金」で算出した退職所得控除額をすべて使い切った場合です。両者は重複期間の分をどこで調整するかの違いです。前者は同年中に、42年+15年9か月-重複期間15年=42年9か月➡1年未満の端数は1年に切り上げで勤続年数は43年となり、当該年数をもって退職所得控除額を算出するものです。一方、後者は翌年の「DCの一時金」が支給された年に重複期間分を差し引いて「DCの一時金」の退職所得控除額を算出するものです。

・3.については「退職金」が支給された翌年に「DCの一時金」が支給された場合で2.と同じ場合ですが、「退職金」で算出した退職所得控除額をすべて使い切れなかった場合です。この事例では、勤続年数が42年6か月でその場合に算出される退職所得控除額は24,100,000円となり、支給された「退職金」20,000,000円では4,100,000円が使い切れなかったことになります。このままでは、重複期間(1年未満の端数は切り捨てます)が15年(15年6か月)となり、そうすると、「DCの一時金」が支給された年において算出される退職所得控除額としては<40万円×17年(16年9か月)>-<40万円×重複期間15年(15年6か月)>=800,000円と僅かにしかなりません。そこで、「退職金」20,000,000円に見合う「みなし勤続年数(1未満の端数は切り捨てます)※6」を算出し、この「みなし勤続年数」と翌年に支給された「DCの一時金」に係る加入期間における重複期間分で「DCの一時金」に係る退職所得控除額を算出し、本来の勤務年数に比し退職所得を圧縮することで、退職者に有利になるよう施されているわけです。

※6 「みなし勤続年数」を算出する計算式は下記の通りです。

・前(つまり、「退職金」との表現のもの)の退職手当等の収入金額 800万円以下の場合➡収入金額/40万円

・前(同)の退職手当等の収入金額 800万円超の場合➡(収入金額-800万円)/70万円+20➡事例に当てはめると (20,000,00円-8,000,000円)/700,000円+20≒37年(37.143年)

注) 本事例のように、先に「退職金」、その翌年に「DCの一時金」が支給されたような場合には、後者の「DCの一時金」側でその退職所得控除額の調整(つまり、退職所得控除額が通常に算出した場合に比し少なくなってしまうということ、それは退職者にとっては不利になることを意味します。本事例で見ると、通常は6,800,000円ですが、調整後は2,800,000円になっています)がなされることになります。もちろん、逆の場合もあるでしょう。ここで、注意しなければならないのは、本事例のように、先に「退職金」、その翌年に「DCの一時金」の場合です。国税庁のホームページ内タックスアンサー「No.2732退職手当等に対する源泉徴収」には、こんな解説があります。

『前年以前4年内(確定拠出年金の老齢給付金として支給される一時金の支払を受けた年分は前年以前14年内(令和4年4月1日以後に支払を受けるべきものは19年内))に他の支払者から支払われた退職手当等がある場合に、本年分の退職手当等の勤続期間と前の退職手当等の勤続期間との重複期間』とあります。この意味するところは、本事例のように、「DCの一時金」が支給された年の前年に支給された「退職金」はもちろんのこと、その前年から遡ること19年以内に支給されたものとの間でも当該重複期間に係る調整が行われるということです。ですから、極論すれば、「DCの一時金」の受取最高年齢である75歳で「DCの一時金」を受け取った場合でも、当該時点から20年前である55歳の時点で「退職手当等」を受け取らない限り、当該調整の対象になってしまうということです。つまり、1歳違いの56歳から74歳までの間ならば、当該調整の対象です。このように、他の退職手当等との関係で、退職所得控除額の算出において制約が生じる期間が極めて長くなっています。

なお、「もちろん、逆の場合もあるでしょう」とした部分は、「DCの一時金」が先で、「退職金」が後の場合です。この場合には、「退職金」が支給された年の前年以前4年以内に「DCの一時金」が支給されていなければ、当該調整の対象にはならないわけです。

最後に、ほとんどの退職者が提出することになる「退職所得の受給に関する申告書兼退職所得申告書」ですが、国税庁ホームページ内にある「[手続名]退職所得の受給に関する申告(退職所得申告)」において、当該申告書の様式として3種類が用意されています。

①退職所得の受給に関する申告書兼退職所得申告書(R3.12.31以前)

②退職所得の受給に関する申告書兼退職所得申告書(R4.1.1から3.31)➡「短期退職手当等(令和4年1月から施行)」への対応

③退職所得の受給に関する申告書兼退職所得申告書(R4.4.1以後)➡上記した「前年以前19年内(令和4年4月1日施行)」への対応

によるものです。

また、参考までに、源泉徴収のための退職所得控除額の表(令和4年分)、源泉徴収のための退職所得控除額の表(令和5年分)、源泉徴収のための退職所得控除額の表(令和6年分)を掲載しておきます。ご活用下さい。

バナースペース

社会保険労務士

石川 利人(トシヒト)

〒651-1223

兵庫県神戸市北区桂木3丁目5番地の13

TEL 078-224-4782

FAX 078-224-4782

※SSL(Secure Sockets Layer)とは、インターネット上でのデータの通信を暗号化し、第三者からの盗取や改ざんを防ぐ仕組みのことです。SSLを導入しているサイトは、アドレスバーに鍵マークが表示され、「https://」と「s」が加わります。スマートフォンにも鍵のマークが表示されます。

<社会保険労務士個人情報保護事務所として認証されました>

<主なリンク先>

<2025(令和7)年4月1日付で施行された法改正等リスト>

本件につき、一覧表にしてみました。ご覧下さい。こちらからどうぞ。

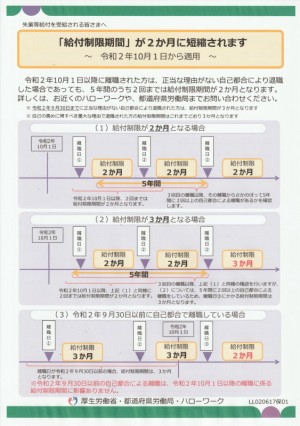

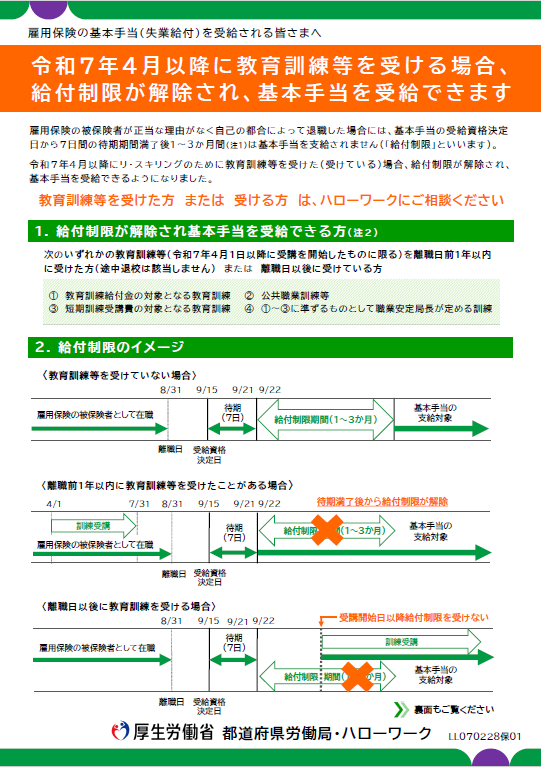

<雇用保険の基本手当の離職理由による給付制限について>

政府の「新しい資本主義実現会議」において検討課題のひとつとして挙げられている、いわゆる「給付制限期間の撤廃」については、その行方は非常に注目されるところです。

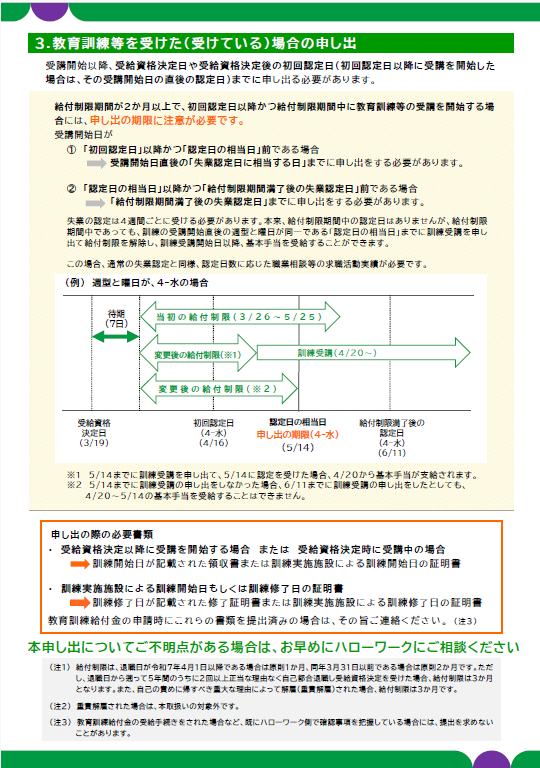

さて、令和2年10月1日より、給付制限期間が待機期間(7日間)満了後、原則2か月間(ただし、直近の離職日から遡って5年間のうちに2回以上正当な理由なく自己都合退職し受給資格決定を受けていた場合は給付制限期間は3か月間となります)へ短縮されたばかりですが、さに、令和7年4月1日(同日以後に受講を開始したものに限ります)からは、離職期間中や離職日前1年以内に、自己都合退職者が教育訓練(専門実践・特定一般・一般)給付金の対象となる教育訓練、公共職業訓練等、短期訓練受講費の対象となる教育訓練などを行った場合には、原則の給付制限が解除されることになります。また、「通達」の改正により、原則の給付制限期間を上記の2か月から1か月へ短縮する措置が講じられることになっています。詳細は下方にある「令和7年4月以降に教育訓練等を受ける場合、給付制限が解除され、基本手当を受給できます」とするリーフレットをご参照下さい。

※ 厚生労働省ホームページより引用

※ 内閣官房ホームページにある「新しい資本主義実現本部/新しい資本主義実現会議」の「新しい資本主義実現会議(第14回)」の基礎資料の中から抜粋

※ 厚生労働省ホームページより引用

<令和7年度雇用保険料率等について>

厚生労働省ホームページにおいて公表されています。令和7年度の失業等給付に係る保険料率は令和6年度からは0.1%引き下げられ、7/1,000(労使折半)になっています。その他詳細は当ホームページにある「雇用保険の基本手当日額等の変更について」をご参照下さい。

<令和7年度都道府県単位保険料及び介護保険料率について>

・令和7年度都道府県単位保険料率が協会けんぽホームページにおいて発表されました。ご確認下さい。参考までに、兵庫県では、前年度101.8/1,000(10.18%)から101.6/1,000(10.16%)へ引き下げられました。

・介護保険料率については、こちら(PDF)からどうぞ。前年度16.1/1,000(1.61%)から15.9/1,000(1.59%)へ引き下げられます。

※ いずれも、全国健康保険協会ホームページより引用しています。

<労働安全衛生法の改正要綱について>

下記にその主なものを列挙します。

・同法の保護対象を労働者だけでなく、フリーランスを含む個人事業者にまでその範囲を拡大することとなります。改正要綱(労働安全衛生法及び作業環境測定法の一部を改正する法律案要綱)(厚生労働省ホームページより引用)では、個人事業者を次のように定義しています。(施行予定は令和8年4月1日)

「事業を行う者で労働者を使用しないもの」

・現行の「ストレスチェック制度」では、50人以上の労働者を使用する事業場がその適用対象とされていますが、改正労働安全衛生法の公布の日から3年を超えない範囲内において政令で定める日以降は、50人未満、つまり全事業場が適用対象となる予定です。

・事業者は、高年齢者の労働災害の防止を図るために、高年齢者の特性に配慮した作業環境の改善等に必要な措置を講ずるよう努めなければならないようになります。(施行予定は令和8年4月1日)

<令和7年度の年金額等改定について>

前年の対前年比物価変動率(+2.7%)が名目手取り賃金変動率(+2.3%)を上回り、かつ、名目手取り賃金変動率がマイナスとならない場合には、年金額は名目手取り賃金変動率で改定することが法律で定められていることから、名目手取り賃金変動率(+2.3%)をもって改定されることになります。さらに当該年度のマクロ経済スライドによる調整(▲0.4%)が加えられ、前年度からは1.9%の引き上げとなりました。詳細はこちらからどうぞ。

※ 改定率の改定の経緯について(Excel)を作成しています。

※令和7年度用の公的年金額等について(主要なもの)(Excel)を作成しています。

※また、「年金給付の経過措置一覧(令和7年度)」(日本年金機構ホームページより引用)はこちらからどうぞ。

ご参考になさって下さい。

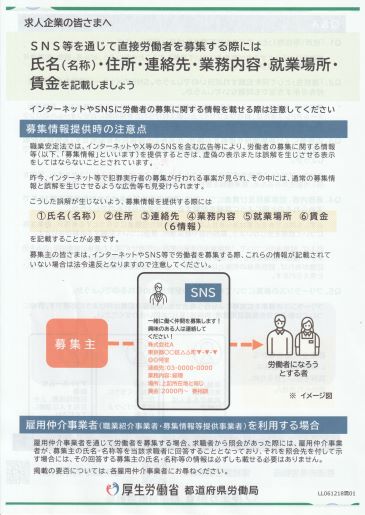

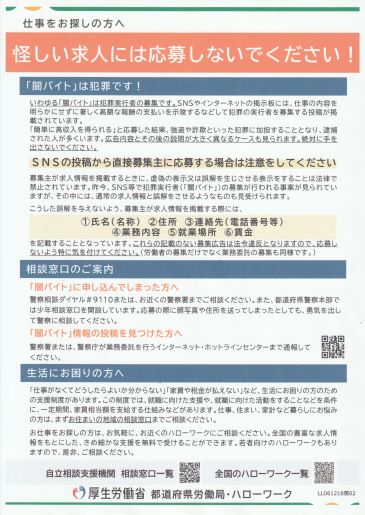

<「闇バイト」に係る件で注意喚起>

令和6年12月18日、厚生労働省ホームページにて、求人企業に対しては、募集情報提供時の注意点として、求職者の皆さまに対しては、SNSの投稿から直接募集主に応募する際の注意点として、それぞれ注意喚起が提起されました。くれぐれもご留意下さい。

<不正アクセスによる個人情報の漏えい等にご注意下さい!!>

個人情報保護委員会より、全国社会保険労務士会連合会を通じ情報提供がございました。中小企業などの皆さま、くれぐれもご留意下さい。

<「資格確認書」を交付申請する場合について>

「人事労務トピックス」にて情報提供しています。ご参考になさって下さい。

<年収の壁について>

「年収の壁」がいま注目されています。少数与党の命運を左右するとも言われている、つまりキャスティングボートを握る某政党が主張する「103万円の壁」の見直しについては、その行方が気になるところです。当ホームページにある「人事労務トピックス_年金制度の機能強化のための国民年金法等の一部を改正する法律の概要」では、参考資料として「年収の壁について」を掲載しています。是非ご覧下さい。

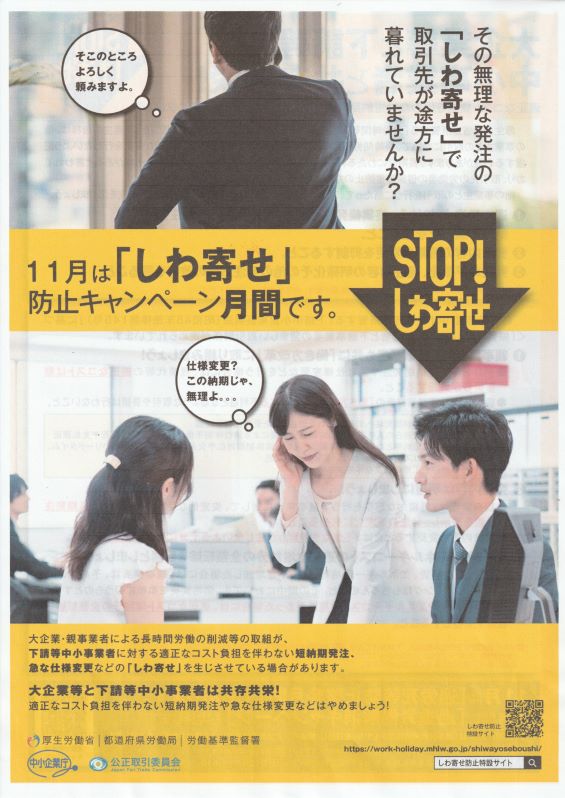

<11月は「しわよせ」防止キャンペーン月間です>

大企業等による長時間労働の削減等の取組、それ自体は時勢に叶ったものとして何ら批判を受けるものではありませんが、そのことで取引先である下請等中小事業者に対して、大企業等が適正なコスト負担を伴わない形での「短納期発注」や「急な仕様変更」などを求めることは、下請等中小事業者に様々な悪影響や不利益を被らせることになります。

そこで、厚労省が所管する「労働時間等設定改善法」や経産省・中小企業庁が所管する「下請中小企業振興法」といった法令に基づき、両者が共存共栄できるよう様々な施策が講じられています。下請中小企業振興法では、下請中小企業の振興を図るため、下請事業者及び親事業者の依るべき一般的な基準として「振興基準(下記図表の通り」を定めています。なお、この「振興基準」も含め「下請中小企業振興法」については、中小企業庁ホームページをご参照下さい。

※ 厚生労働省ホームページより引用

※ 中小企業庁ホームページより引用

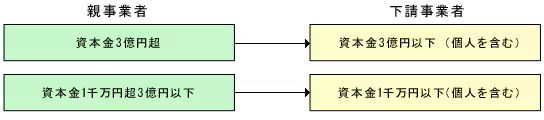

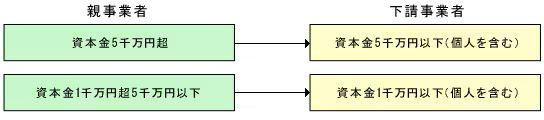

また、下請取引の公正化・下請事業者の利益保護を図る「下請法」の対象となる取引では、大企業による中小企業いじめが横行している実態が新聞報道等で明らかになっています。そのような非難や批判をかわすためであろうか、新手の回避策まで出現しているとのことである。下記①の、親事業者の資本金1千万円超3億円以下/下請事業者の資本金1千万円以下の場合といった下請法の対象となる資本金規模に該当する事業者同士の場合で、親事業者が下請事業者に対して、その資本金を1千万円から1.2千万円に増資させて下請法逃れを実際に行ったといったことが報告されています。早急な対策が求められるところです。

① 物品の製造・修理委託及び政令で定める情報成果物・役務提供委託を行う場合

② 情報成果物作成・役務提供委託を行う場合(①の情報成果物・役務提供委託を除く)

※ 公正取引委員会ホームページより引用

※ なお、「下請法の概要」が公正取引委員会ホームページに掲載されています。ご参照下さい。

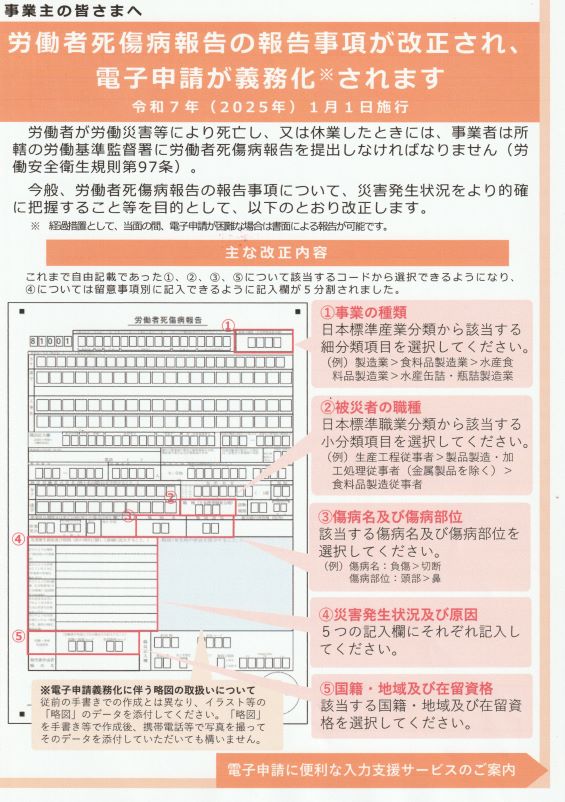

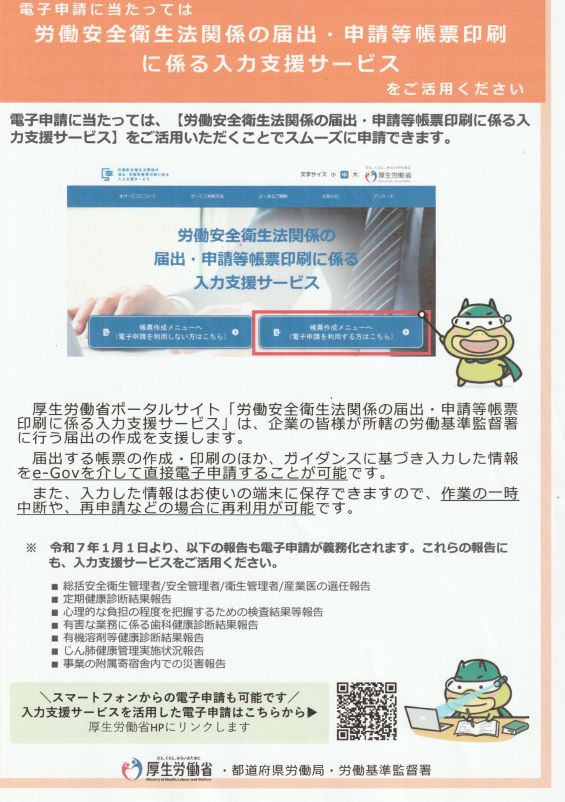

<労働安全衛生法「労働者死傷病報告」が令和7年1月1日から電子申請が義務化されます>

同報告は労働安全衛生規則第97条に規定されているもので、同条では第1条で死亡及び休業4日以上の場合(厚生労働省ホームページより引用)と、第2条で休業4日未満の場合(同)(当該報告は、毎年1月から3か月ごとの期間内で発生した労働災害を取りまとめて、各期間の最終月の翌月末までに行うものです)とにそれぞれ区分され、それぞれ様式も違っています。今回の電子申請義務化の対象になるのは前者のようです。それ以外にも、「定期健康診断結果報告」など7種類の報告も合わせて義務化される予定です。

なお、電子申請に当たっては、厚生労働省ポータルサイト「労働安全衛生法関係の届出・申請等帳票印刷に係る入力支援サービス」(厚生労働省ホームページより引用)をご活用いただくことで届出する様式(帳票)を作成・印刷したり、画面から入力した情報をe-Govを介して直接電子申請することができるなど利便性が向上しています。是非ご活用下さい。

※ 厚生労働省ホームページより引用

<令和6年度雇用保険料率等について>

厚生労働省ホームページにおいて公表されています。令和6年度の失業等給付に係る保険料率は令和5年度と同率で、原則(本則)の8/1,000(労使折半)になっています。その他詳細は当ホームページにある「雇用保険の基本手当日額等の変更について」をご参照下さい。

<令和6年度都道府県単位保険料及び介護保険料率について>

・都道府県単位保険料率については、こちら(PDF)からどうぞ。参考までに、兵庫県では、前年度101.7/1,000(10.17%)から101.8/1,000(10.18%)へ引き上げられます。

・介護保険料率については、こちら(PDF)からどうぞ。前年度18.2/1,000(1.82%)から16/1,000(1.6%)へ引き下げられます。

※ いずれも、全国健康保険協会ホームページより引用しています。

※ 同協会兵庫支部の「令和6年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表」はこちらからどうぞ。なお、子ども・子育て拠出金率については、平成30年度にその上限が0.25%から0.45%に引き上げられ、平成30年度0.29%、令和元年度0.34%、令和2年度から令和6年度まで0.36%で据え置かれています。

<令和6年度年金額等改定について>

前年の対前年比物価変動率(+3.2%)が名目手取り賃金変動率(+3.1%)を上回り、かつ、名目手取り賃金変動率がマイナスとならない場合には、年金額は名目手取り賃金変動率で改定することが法律で定められていることから、名目手取り賃金変動率(+3.1%)をもって改定されることになります。さらに当該年度のマクロ経済スライドによる調整(▲0.4%)が加えられ、前年度からは2.7%の引き上げとなりました。詳細はこちらからどうぞ。

※令和6年度用の公的年金額等について(主要なもの)(Excel)を作成しています。

※また、「年金給付の経過措置一覧(令和6年度)」(日本年金機構ホームページより引用)はこちらからどうぞ。

ご参考になさって下さい。

<注意喚起>

ハローワークインターネットサービスホームページにおいて解説されている「育児休業給付について」の中の概要 育児休業給付とは…で示された図表(例3)の誤りについて

※ 上記画像にPDF資料を添付しましたのでご参照下さい。

※ なお、令和5年8月1日付で「育児休業給付の内容と支給申請手続(令和5年8月1日改訂版)」が同ホームページにおいて公開されました。ご確認下さい。

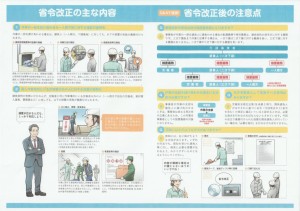

<危険有害な作業を行う事業者に課される措置義務について>

2023(令和5)年4月1日から、

① 事業者が作業の一部を一人親方や下請業者に請け負わせる場合の措置義務

② 同じ作業場所にいる事業者の労働者以外の一人親方、他社の労働者、資材搬入業者、警備員などに対して負う措置義務

これらが事業者に課せられる新たな措置義務の内容となります。

※ 厚生労働省ホームページより引用

※ 詳細については、こちらからどうぞ

※ なお、事業者が作業の全部を一人親方に請け負わせた場合は、事業者は発注者の立場になるため当該措置義務を負わず、またその一人親方も当然ながら当該措置義務を負わないとのことです。➡厚生労働省労働基準局安全衛生部化学物質対策課に確認済

<雇用関係助成金ポータルが創設されます>

令和5年4月から順次、雇用関係助成金につき、創設されるポータルサイトでの電子申請が利用できるようになります。是非ご活用下さい。なお、ご利用に当たっては、「GビズID」の取得が必要になります。

また、ポータルサイトのURLは後日、厚生労働省ホームページにおいて公開される予定です。

<「高齢者施設における面会再開に向けた取り組み事例」が紹介されています(高齢者施設職員向け)>

依然、新型コロナウイルス感染症のまん延が続く中、医療機関や高齢者施設などでは面会禁止という強い措置が施されるケースが多発しています。そのような中でも、できるだけ利用者とその家族との面会が実現できるよう、全面的とは言えない状態とはいえ、知恵を絞っていただいている施設があります。そのような施設がどんどん増えていってくれることを願わざるを得ません。

※ 厚生労働省ホームページより引用

<令和5年度都道府県単位保険料及び介護保険料率について>

・都道府県単位保険料率については、こちら(PDF)からどうぞ。参考までに、兵庫県では、前年度101.3/1,000(10.13%)から101.7/1,000(10.17%)へ引き上げられます。

・介護保険料率については、こちら(PDF)からどうぞ。前年度16.4/1,000(1.64%)から18.2/1,000(1.82%)へ引き上げられます。

※ いずれも、全国健康保険協会ホームページより引用しています。

※ 同協会兵庫支部の「令和5年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表」はこちらからどうぞ。

<老齢年金の特例的な繰下げみなし増額制度が開始されています>

70歳以降に繰下げの申出をせず本来の裁定請求をした場合でも、例えば72歳で裁定請求をした場合には5年前の67歳の時点で繰下げの申出があったものとみなして、65歳から67歳までの2年間は繰下げ待機期間として、0.7%×24か月=16.8%という増額率をもって、67歳から72歳までの5年間分については、その増額された年金額が一括して支給され、72歳からは上記増額率をもって増額された年金額が支給されるというものです。これを「特例的な繰下げみなし増額制度」と言います。令和5年4月1日から施行されています。

※ 詳細は日本年金機構ホームページをご確認下さい。

※ 当ホームページの「年金制度の機能強化のための国民年金法等の一部を改正する法律について」3.受給開始時期の選択肢の拡大をご参照下さい。

<令和5年度年金額等改定について>

令和5年度の年金額等が改定されました。当該年度は近年なかった「原則的な改定」となりました。

・「新規裁定者」「既裁定者」それぞれで年金額が改定されています。「新規裁定者」は名目手取り賃金変動率2.8%、「既裁定者」は物価変動率2.5%をもって改定され、さらに当該年度のマクロ経済スライドによる調整(▲0.3%)に加えて、令和3年度及び令和4年度におけるマクロ経済スライドの未調整分の調整(合計▲0.3%)も行われ、それら調整後の改定率はそれぞれ2.2%・1.9%となっています。詳細はこちらからどうぞ。

※令和5年度用の公的年金額の端数処理表(主要なもの)(Excel)を作成しています。

※また、「年金給付の経過措置一覧(令和5年度)」(日本年金機構ホームページより引用)はこちらからどうぞ。

ご参考になさって下さい。

<障害者雇用率の引き上げについて>

一般事業主の場合、現行2.3%(つまり、常時43.5人以上の労働者(短時間労働者※が0人の場合として)を雇用している事業主が対象)が令和5年度からは2.7%(同38.5人以上)へ引き上げられます。ただし、経過措置があり、令和5年度は2.3%で据置き、令和6年度からは2.5%(同40人以上)へ、令和8年度からは2.7%へと段階的に引き上げられることになる予定です。

※ これは、週の所定労働時間が通常の労働者に比し短く、かつ30時間未満である者をいい、このうち20時間以上である者が障害者雇用率等の対象となります。

* 「障害者の法定雇用率引上げと支援策の強化について」とするリーフレット(厚生労働省ホームページより引用)が公開されています。

<中小企業の月60時間超の時間外労働に対する割増賃金率が50%へ>

既に導入されている大企業(H22.4.1~)から遅れること13年、中小企業に適用されてきた猶予措置(25%)がR5.3.31をもっていよいよ撤廃されることになります。ご留意下さい。

※ 詳細については、厚生労働省・中小企業庁によるリーフレット(PDF)をご参照下さい。

<厚生労働省ホームページに「賃金引上げ特設ページ」が開設されました>

未曾有の物価上昇に歯止めがかからない状況が続いて、庶民の生活は火の車と化しています。経団連の会長は「物価高に負けない持続的な賃上げを経済界に呼び掛けたい」と意気込むものの、それが中小企業にまで波及しうるのか予断を許さないところです。

※ 厚生労働省ホームページより引用。PDFはこちらからどうぞ。

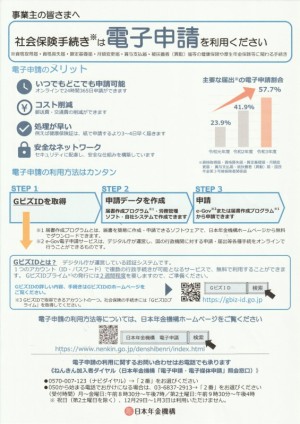

<社会保険手続きでの電子申請利用促進のリーフレット>

※ 日本年金機構ホームページより引用

<オンライン事業所年金情報サービスが令和5年1月より開始されています>

※ 日本年金機構ホームページより引用

※ なお、令和6年1月からは、「 保険料納入告知額・領収済額通知書 」についても当該サービスの対象となっています。

<兵庫社労士成年後見センターご案内>

※ 兵庫県社会保険労務士会ホームページより引用

<適格請求書発行事業者の登録を受けています>

いわゆる「インボイス制度」が令和5年10月1日から開始されます。弊職もその登録事業者になっています。

※消費税の仕入税額控除の方式としてインボイス制度(適格請求書等保存方式)が開始されます(令和5年10月1日~)(国税庁ホームページより引用)をご参照下さい。